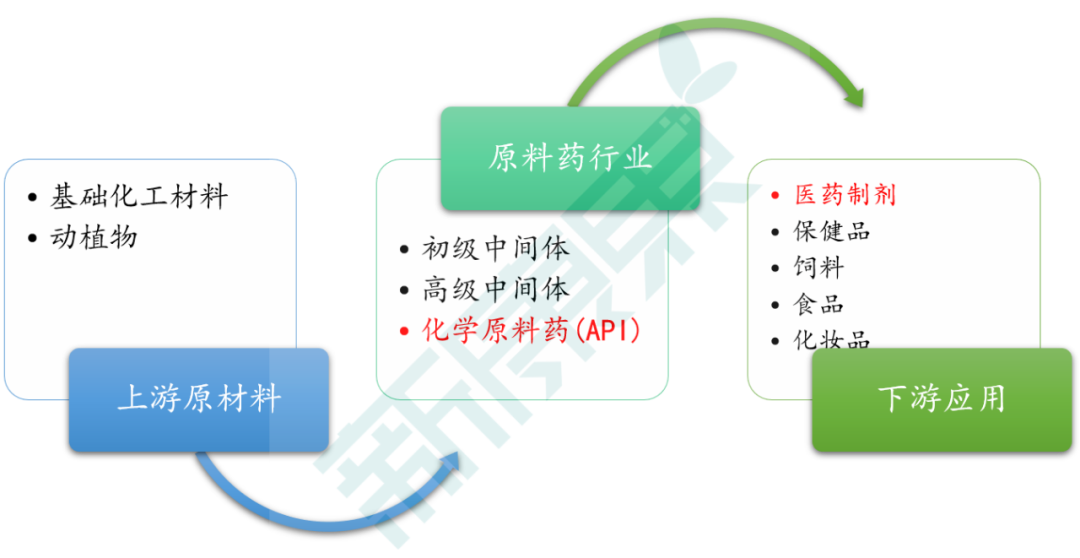

原料药,是处于初始原材料和最终产品之间的中间产品(intermediate product)。原料药以来自基础化工行业的基础化工材料,或者为来自农林牧渔业的动植物为上游原材料,经过化学合成、生物发酵或提取得到。广义的原料药包括初级中间体、高级中间体以及化学原料药,中间体是原料药生产过程中产生的,须经过进一步反应或精制才能成为化学原料药。原料药的下游应用包括医药、保健品、饲料、食品、化妆品。化学原料药,又称为活性药物成分(active pharmaceutical ingredient, API),是指用于制造药品的一种物质或混合物,并且成为制剂中的活性成分,在疾病的诊断、治疗、预防中有药理活性或其他直接作用,或者能够影响机体的功能和结构。

图表1. 原料药行业及其上下游示意

来源:中康产业资本研究中心

01原料药的类型及特点

根据专利、产能、使用广泛程度、需求稳定性等指标,原料药主要分为大宗原料药、特色原料药和专利原料药。

大宗原料药指相关专利过期较久,应用较为普遍,用量较大且需求相对稳定的传统品种,代表品种有维生素、抗生素、解热镇痛类、皮质激素类等。大宗原料药的各厂商的生产工艺、技术水平差异不大,生产成本控制是企业竞争的主要手段。这类产品已经较早完成了从发达国家到发展中国家的产业转移,我国在大宗原料药上优势明显。特色原料药指相关专利过期不久或即将过期的品种,主要供给仿制药生产企业,需求量与下周制剂的销量密切相关。代表品种有慢病用药(如沙坦类、普利类、他汀类)、中枢神经类、抗肿瘤药、肝素类、造影剂类等。相比大宗原料药,特色原料药的开发难度较大,导致了较高的进入壁垒。特色原料药的产品附加值比大宗原料药高,从而带来较好的利润水平。专利原料药是相关专利未过期的品种,下游应用为临床试验药品和/或已上市销售的制剂,主要供给原研药企业。专利原料药需满足临床审批、注册审批、商业化销售等阶段的要求,具有原料药品类中最高的产品附加值。此类品种在原料药中具有最高的进入壁垒,主要体现在生产工艺、研发技术能力及品牌等方面。

图表2. 原料药品种分类及特点

来源:中康产业资本研究中心

02全球化学原料药(API)行业概况

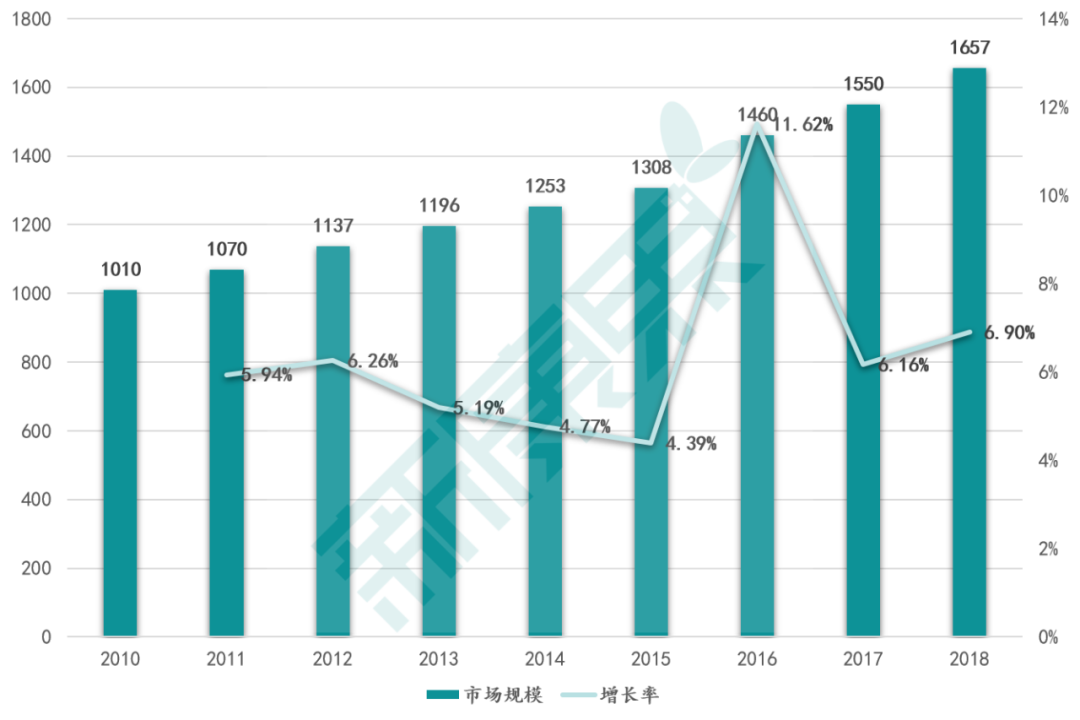

纵观2010至2018年,全球化学原料药行业市场规模呈现持续增长趋势。2018年,全球化学原料药市场规模达到1657亿美元,预计至2024年将上涨到2357亿美元,年复合增长率超过6.1%,略高于下游制剂领域。据TrendForce数据,2018年全球药品市场规模约1.2万亿美元,预计2023年增长至约1.55万亿美元,年复合增长率为5.1%,略低于同期化学原料药市场。

图表3. 2010-2018年全球化学原料药市场规模(单位:亿美元)

来源:前瞻产业研究院、中康产业资本研究中心

美国、欧洲等发达国家凭借研发、生产工艺及专利保护等方面的优势,在附加值较高的专利原料药领域占据主导地位。中国、印度等新兴市场国家依靠相对廉价的人力资源、相对宽松的环保要求在成本方面具备先天优势,从而在低技术含量、低产品附加值的大宗原料药领域占据了主导地位。新兴市场的部分企业通过加大研发投入、改进生产技术及设备、提高质量水平,逐步参与到国际竞争,正在日益成为特色原料药的重要供应者。对于化学原料药行业,根据科睿唯安数据,大部分中国和印度企业的利润率为3~5%,西方国家企业约为8~10%。较低的利润率是发达国家将原料药产业链,尤其是大宗原料药向新兴市场国家转移的重要原因。

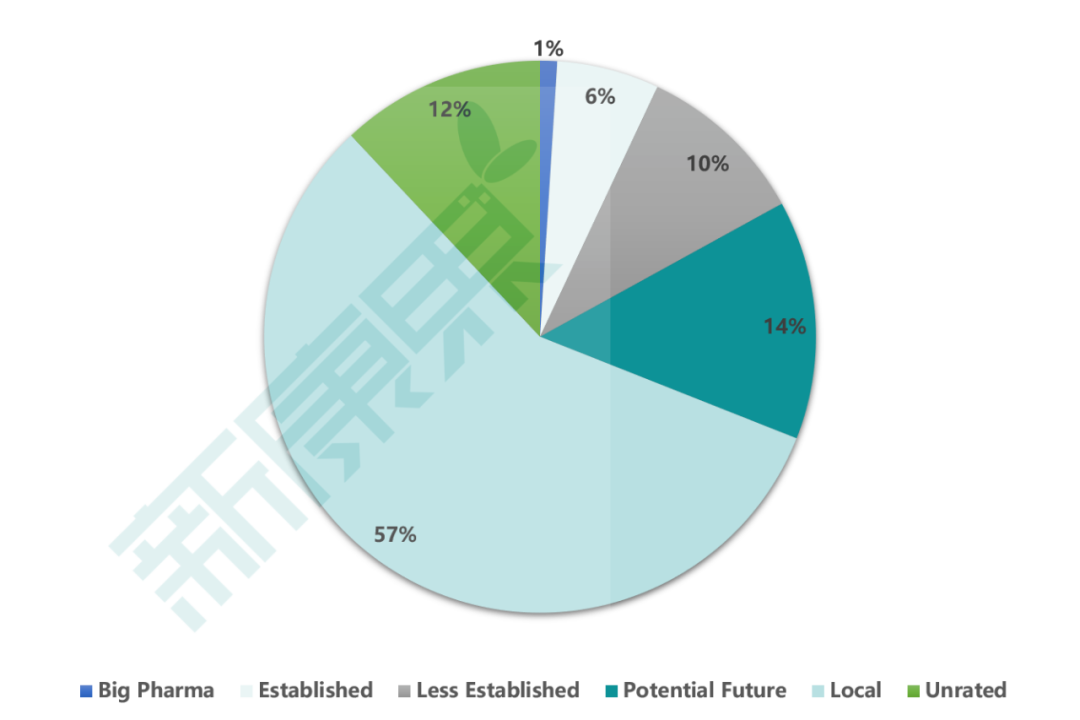

据科睿唯安(Clarivate Analytics)数据,全球共有3千多家原料药生产商,依据企业规模、生产经验、供货能力分为6类,分别为Big Pharma、Established、Less Established、Potential Future、Local和Unrated。

(1)Big Pharma(大型制药企业,通常指销售收入超10亿美元),仅占1%,可见大型药企倾向于将固定资产投入较多、利润率低的原料药生产外包给CMO/CDMO(同生产组织/合同研发生产组织),而不是自主生产。

(2)Established(建成)和Less Established(基本建成)类型分别占6%和10%,这些企业拥有一定的生产经验,能够向北美、欧洲及日本规范市场供货。

(3)Potential Future(潜在未来)类型占比14%,此类企业具备较短经营年限和有限的规范市场经验,距离成为Less Established级别的企业仍需数年时间。

(4)Local(本地)类型占比最高,达到57%,这些企业仅具备向本土和非规范市场供货的能力。

(5)Unrated(未评级)类型占12%,指不属于以上情形的企业。

图表4. 全球原料药生产商分类及占比

来源:科睿唯安,中康产业资本研究中心

03新冠病毒疫情给中国原料药行业带来外部机遇

从原料药生产商分类上说,仅有Less Established、Established及Big Pharma三类可以向规范药品市场供应原料药,此类企业全球仅有500多家。从地理分布来看,前七大地区中美国以36%的占比大幅领先,印度、中国、意大利、日本、德国、西班牙分别占12%、9%、7%、6%、4%和3%。前七大国家一共占据了供应规范市场原料药企业总数的76%。

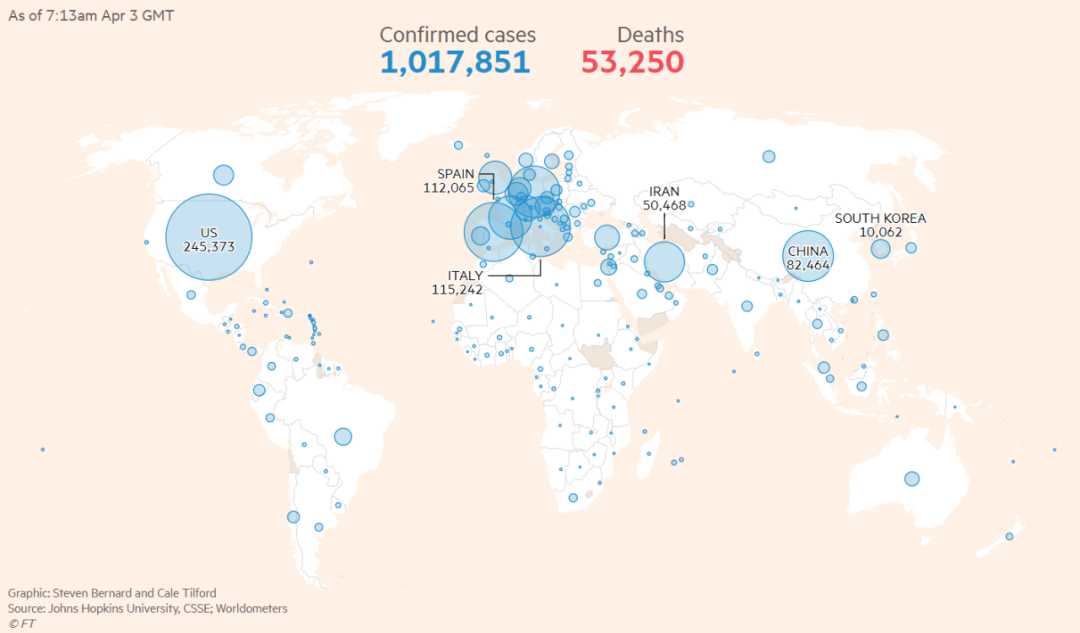

近期新冠病毒疫情出现了国门内外两重天的局面,国内疫情趋于消退,而国外疫情愈演愈烈。综合美国约翰霍普金斯大学、Worldmeters网站双方的统计数据,截至北京时间4月2日23时13分,全球新冠病毒确认感染者已过百万,其中美国以24万多例居首,意大利和西班牙均超过11万,排名第4位的德国也以84794例超过了中国的82464例。这些疫情重灾区恰恰是供应规范市场原料药企业集中的地区,占据了企业总数的50%。

图表5. 新冠病毒疫情全球分布情况(截至4月2日23:13)

来源:约翰霍普金斯大学,Worldmeters,中康产业资本研究中心

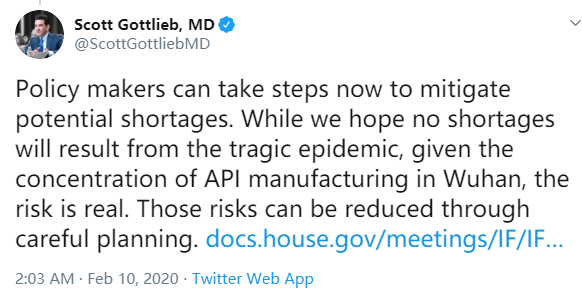

规范市场本土的原料药厂商因疫情而无法保证稳定的产能,这极有可能导致出现原料药短缺的情况。2月28日,美国FDA局长史蒂芬·哈恩(Stephen M. Hahn)在一份声明中表示FDA已确认有20种药物,或者化药原料药(API)只来自中国,或者药品在中国完成生产。根据FDA在2018年的统计,美国市售药品对应的原料药有88%来自海外,中国份额占14%,从表面看不是很高。然而需要注意的是,美国24%的药物制剂和31%的原料药来自印度,而印度的制药原料(原料药、中间体)中高达70%来自于中国。3月3日,在中国新冠病毒疫情仍然比较严重的时期,印度声明称即日起,对26种原料药和成品药限制出口,包括扑热息痛、替硝唑、红霉素、维生素B12、肝素、布洛芬等。印度此举是因为中国对印度的原料药出口减少,印度为了保证自身在疫情期间的药品供应而限制出口。在前一阶段,中国因原料药产能受到影响带来出口减少,既直接影响了美国,又通过印度间接影响了美国。在双重作用下,美国大部分人意识到了原料药和仿制药供应形势的严峻。FDA前局长斯科特·戈特利布(Scott Gottlieb)早在2月10日就已经意识到中国疫情可能会导致美国原料药和仿制药的短缺,并敦促美国决策者及早采取措施缓和潜在的短缺。

图表6. 美国FDA前局长对潜在API短缺的忧虑

来源:Twitter,中康产业资本研究中心

在目前中国疫情趋于缓和消退的情况下,国内原料药厂商和持有国外仿制药生产批文的制药企业如果能及时复工,恢复甚至提升产能,尤其是与防疫治疗相关的原料药及制剂,那么可以借机扩大在美国、欧洲等规范市场的份额,甚至可以适度提升利润水平。

04仿制药带量集采给中国原料药行业带来内部机会

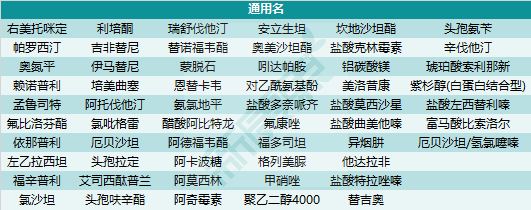

2019年,对于中国的仿制药行业来说是革命性的一年,国家组织带量集采给仿制药的流通应用领域带来了根本性的变化。带量集采的主要精神为“以价换量”,即通过去除药品冗余流通环节中的费用和利润来降低药价,对满足条件的降价药品分配相对广阔的市场,并保证应用。带量集采的根本目的是提质控费,将仿制药市场从营销驱动转向临床价值驱动。从2018年底至今,国家一共组织了3轮集采,包括2018年12月的4+7集采、2019年9月的4+7扩面集采(25省集采),以及2020年1月的第二批带量集采,总共纳入了57个通用名品种。

图表7. 国家组织带量集采纳入的57个仿制药通用名

来源:上海阳光采购网、中康产业资本研究中心

原料药是仿制药的上游,必然会随之受到传导影响,总的来说受到影响较多的应为图表4中的Local类型企业,即仅能供应本土及非规范市场的原料药厂商,其受到的影响基本来自三个方面。

第一,提高了对原料药的质量要求参与带量集采的仿制药必须是通过仿制药质量与疗效一致性评价(GQCE)的品种,要想与原研药或参比制剂在溶出曲线和生物等效性(BE)试验中结果相近,必须从源头开始把关,对原料药提出了更高、更严的质量要求。这对于原先生产技术先进、产品质量优异的原料药厂商来说无疑是发展壮大的机会。这也会促使一些厂商改善生产工艺及设备、提高质量水平,客观上提升了中国原料药行业整体水平,同时淘汰劣质产能,提高行业集中度。截至2020年3月4日,通过或视同通过一致性评价的品种(通用名+剂型,不计算不同规格)共有235个,涉及245家制药企业。第二,提升了制剂企业与原料药企业的关联度2019年国家出台了原辅包关联审评制度,药品制剂生产企业在提交上市申请时,除了提交制剂的研究数据和资料,同时还要提交相关原料药、辅料、包材的资料。药品获批后,制剂生产企业需要使用关联审批的原辅包,如需变更供应商则需向药监部门提出变更申请。关联审批无疑提高了制剂生产企业改变原料药供应商的成本,而且带量集采强调稳定的供应,这显然会加强制剂企业和原料药厂商的关联度,将它们捆绑在一起。对于原料药企业而言,与制剂企业的关联和捆绑提供了稳定的销售渠道。此外,带量采购压缩了仿制药的利润空间,在集采中标价格之下,企业仅有微利。在这种情况下,原料药的价格波动对下游仿制药制剂企业影响极大,客观上加强了原料药企业与下游制剂企业的深度绑定。第三,提升了中国原料药的市场空间

带量集采的目标之一是实现“原研替代”,即以质优价廉的国产仿制药替代价格虚高的专利过期原研药。实际中选情况反映除少数原研药降价中选外,其余均为国产仿制药中选,基本实现了原研替代。除少数原研地产化产品可能采用中国本土企业的原料药,跨国药企生产原研药所用的原料药为进口原料药。在带量采购之前,许多原研药都占据相应品种的最高市场份额,当它们的市场通过带量集采被本土仿制药瓜分后,提升的供应量必然需要更多的原料药。本土仿制药生产企业对于原料药更大的需求必然会刺激中国原料药行业的壮大。

05

结语

总体来看,中国原料药行业进入壁垒较低,生产企业多且小,产生价格受供需影响有明显的波动性。目前,我国原料药出口主要以技术含量和产品附加值偏低的大宗原料药为主。国家组织仿制药带量集采作为一个中长期存在的内因,在推动中国原料药行业向着更高水平迈进的同时提升了行业集中度。新冠病毒疫情在中国和国外的演进阶段差异,则给中国的原料药产业向技术含量和产品附加值较高的特色原料药迈进,并且进军规范市场,提供了一个相对短期的窗口机会。当前集采疫情内外双轮驱动,希望中国的原料药行业能够把握机会,走进新时代。

关键词:疫情 中国原料药

分享至:

![]()

![]()

鄂公网安备 42011102004299号

© 2014-2024 前衍化学科技(武汉)有限公司 版权所有 鄂ICP备20009754号-1